Хто з підприємців отримає кредит під 0%, який обіцяв Уряд: постанова Кабміну

Уряд, зокрема, прем’єр-міністр України Денис Шмигаль у своєму зверненні ввечері 25 березня, заявив, що надано можливість будь-якому підприємцю взяти кредит під 0%. Про це також раніше казав Президент Володимир Зеленський.

Разом із тим, читачі повідомляють, що банки поки відмовляють у таких кредитах, посилаючись на те, що даний вид кредитування «виключно для аграріїв». «Іншим підприємствам банки навіть діючі кредитні лінії не поновили, як були ці кошти заблоковані, так і залишились», - зазначають читачі у коментарях під новиною щодо кредитування.

«Судово-юридична газета» вирішила розібратися, хто наразі має право на такі кредити.

Зміни, про які каже прем’єр-міністр, були врегульовані постановою Кабміну від 18 березня 2022 року 312.

Нею внесено зміни до постанов КМУ від 24 січня 2020 р. № 28 «Про надання фінансової державної підтримки» і від 24 січня 2020 р. № 29 «Про затвердження Порядку використання коштів державного бюджету, передбачених для забезпечення функціонування Фонду розвитку підприємництва».

Згідно Порядку надання фінансової державної підтримки суб’єктам малого та середнього підприємництва (зі змінами) компенсація процентів надається Фондом суб’єкту підприємництва з метою зниження його фактичних витрат на сплату базової процентної ставки:

до рівня 0 відсотків річних - для реалізації мети надання державної підтримки, визначеної підпунктом 4 пункту 4 цього Порядку (це фінансування суб’єктів підприємництва - сільськогосподарських товаровиробників для провадження сільськогосподарської діяльності на період воєнного стану та протягом 6 місяців після його припинення чи скасування) - протягом 6 місяців, а після завершення цього періоду та до завершення строку кредитування - до рівня 5 відсотків річних;

до рівня 0 відсотків річних - для реалізації мети надання державної підтримки, визначеної підпунктом 5 пункту 4 цього Порядку (це фінансування суб’єктів підприємництва (крім суб’єктів підприємництва, які здійснюють виробництво та/або реалізацію зброї) для запобігання російській агресії та подолання її наслідків, зокрема для задоволення потреб Збройних Сил, інших військових формувань, утворених відповідно до закону, та/або населення, постраждалого внаслідок проведення бойових дій під час воєнного стану), - протягом воєнного стану та протягом одного місяця після його припинення чи скасування, а після завершення цього періоду та до завершення строку кредитування - до рівня 5 відсотків річних.

до рівня 0 відсотків річних - для реалізації мети надання державної підтримки, визначеної підпунктом 2 пунк ту 4 цього Порядку (це запобігання виникненню та поширенню коронавірусу(крім суб'єктів великого підприємництва), а також для запобігання та подолання наслідків, у тому числі від встановленого карантину та обмежувальних заходів (крім суб'єктів великого підприємництва) - на період строку дії карантину або обмежувальних заходів, та протягом 90 днів з дня його (їх) відміни, а після їх скасування - до рівня 7 відсотків річних;

Для реалізації мети надання державної підтримки, визначеної підпунктом 4 пункту 4 цього Порядку, розмір компенсаційної процентної ставки за наданим суб’єкту підприємництва - сільськогосподарському товаровиробнику кредитом, який підлягає сплаті ним за рахунок власних коштів, становить 0 відсотків річних на період воєнного стану, а у разі припинення чи скасування воєнного стану - до завершення строку кредитування.

Нижче наводимо сам Порядок зі змінами від 18 березня 2022 року.

ПОРЯДОК

надання фінансової державної підтримки суб’єктам підприємництва

- Цей Порядок визначає умови, критерії та механізм надання фінансової державної підтримки суб’єктам підприємництва шляхом здешевлення вартості кредитів.

- Для цілей цього Порядку:

суб’єктом підприємництва, зокрема мікропідприємництва, малого, середнього та великого підприємництва, вважається фізична особа - підприємець, зареєстрована в установленому законом порядку, що є резидентом України, або юридична особа - резидент України, учасники (засновники) якого є фізичними або юридичними особами - резидентами України, зокрема громадськими об’єднаннями осіб з інвалідністю, та кінцеві бенефіціарні власники (контролери) якого є фізичними особами -резидентами України (далі - суб‘єкт підприємництва);

під діючим бізнесом розуміється господарська діяльність суб’єкта підприємництва, строк реєстрації якого як суб’єкта господарювання перевищує 12 місяців та факт проведення яким підприємницької діяльності підтверджується документально;

під новоствореним бізнесом (стартап) розуміється господарська діяльність суб’єкта підприємництва, строк реєстрації якого як суб’єкта господарювання не перевищує 12 місяців, а також господарська діяльність суб’єкта підприємництва, строк реєстрації якого як суб’єкта господарювання перевищує 12 місяців у разі, коли факт ведення ним підприємницької діяльності не підтверджується документально;

під рефінансуванням розуміється надання уповноваженим банком кредиту на погашення заборгованості суб’єкта підприємництва за діючим кредитом, наданим уповноваженим банком або іншим банком України та/або зміна умов діючого кредитного договору, укладеного суб’єктом підприємництва з уповноваженим банком, зокрема зміна розміру процентної ставки за кредитом, що підлягає сплаті суб’єктом підприємництва, з метою надання йому державної підтримки у вигляді компенсації процентів, передбаченої цим Порядком.

Суб’єкт підприємництва повинен відповідати зазначеним критеріям на момент укладення кредитного договору з уповноваженим банком.

- Надання фінансової державної підтримки суб’єктам підприємництва здійснюється Фондом розвитку підприємництва (далі - Фонд). Для виконання вимог цього Порядку Фонд затверджує програму фінансової державної підтримки суб’єктів малого та середнього підприємництва, яка може містити додаткові умови для уповноважених банків у визначених цим Порядком межах.

4. Фінансова державна підтримка (далі - державна підтримка) надається з метою:

1) розвитку підприємництва, зокрема сприяння розвитку суб’єктів підприємництва, збільшення обсягів виробництва, експорту, імпортозаміщення, високотехнологічного виробництва, енергоефективності, впровадження інновацій, а також сприяння створенню нових робочих місць та підприємств, поверненню трудових мігрантів до України (крім суб‘єктів великого підприємництва);

2) запобігання виникненню та поширенню, локалізації та ліквідації спалахів епідемій та пандемій гострої респіраторної хвороби COVID-19, спричиненої коронавірусом SARS-CoV-2 (крім суб'єктів великого підприємництва), а також для запобігання та подолання їх наслідків, у тому числі від встановленого Кабінетом Міністрів України карантину та обмежувальних заходів, пов’язаних з поширенням на території України гострої респіраторної хвороби COVID-19, спричиненої коронавірусом SARS-CoV-2 (крім суб'єктів великого підприємництва);

3) рефінансування існуючої заборгованості в банках України за кредитами суб’єктів підприємництва (крім суб'єктів великого підприємництва);

4) фінансування суб’єктів підприємництва - сільськогосподарських товаровиробників для провадження сільськогосподарської діяльності на період воєнного стану та протягом шести місяців після його припинення чи скасування;

5) фінансування суб’єктів підприємництва (крім суб’єктів підприємництва, які здійснюють виробництво та/або реалізацію зброї) для запобігання російській агресії та подолання її наслідків, зокрема для задоволення потреб Збройних Сил, інших військових формувань, утворених відповідно до закону, та/або населення, постраждалого внаслідок проведення бойових дій під час воєнного стану.

- Строк, протягом якого суб’єкти підприємництва можуть звернутися за отриманням державної підтримки, становить п’ять років з дня набрання чинності цим Порядком.

Суб’єкти підприємництва можуть звернутися за отриманням державної підтримки за кредитом, що надається на цілі, визначені підпунктами 2 та 3 пункту 12 цього Порядку, протягом строку дії карантину, встановленого Кабінетом Міністрів України з метою запобігання поширенню гострої респіраторної хвороби COVID-19, спричиненої коронавірусом SARS-CoV-2, або обмежувальних заходів, пов’язаних з її поширенням, та протягом 90 днів з дня його (їх) відміни.

- Державна підтримка надається через банки, що відповідають критеріям, визначеним у додатку та підписали з Фондом договір про співробітництво за формою, затвердженою Фондом (далі - уповноважені банки).

- Державна підтримка надається в межах отриманих Фондом коштів, передбачених у державному бюджеті, у вигляді:

1) часткової компенсації Фондом процентних ставок за кредитами, що надаються суб’єктам підприємництва для реалізації мети, визначеної пунктом 4 цього Порядку (далі - компенсація процентів).

Надання державної підтримки суб’єкту підприємництва, передбаченої цим підпунктом, може здійснюватися разом з наданням державних гарантій на портфельній основі відповідно до Порядку надання державних гарантій на портфельній основі, затвердженого постановою Кабінету Міністрів України від 14 липня 2021 р. № 723 (далі - кредити під державні гарантії на портфельній основі);

2) надання Фондом гарантій уповноваженим банкам на забезпечення виконання зобов’язань за кредитами, наданими суб’єктам підприємництва.

Надання передбаченої цим Порядком державної підтримки суб’єкту підприємництва може здійснюватися разом з державною підтримкою, яка може надаватися відповідно до законодавства місцевими держадміністраціями та органами місцевого самоврядування на підставі регіональних та місцевих програм розвитку малого і середнього підприємництва за рахунок місцевих ресурсів (місцевих бюджетів). З метою спільного надання державної підтримки, передбаченої цим Порядком і регіональними та місцевими програмами розвитку малого і середнього підприємництва, Фонд укладає договори про співробітництво з відповідними місцевими держадміністраціями та органами місцевого самоврядування, в яких визначаються основні умови впровадження зазначених спільних регіональних та місцевих програм.

- Для отримання державної підтримки відповідно до цього Порядку суб’єкт підприємництва повинен відповідати таким критеріям:

1-1) суб‘єкт підприємництва не може бути особою, учасником (акціонером, членом) або кінцевим бенефіціаром якої є громадяни держави, визнаної Україною державою-агресором або державою-окупантом, та/або особою, яка належить або належала до терористичних організацій, юридичною особою, в якій особа, яка належить або належала до терористичної організації, виступає учасником (акціонером, членом) або кінцевим бенефіціаром;

2) суб’єкт підприємництва зареєстрований на території України (крім тимчасово окупованих територій у Донецькій та Луганській областях, Автономній Республіці Крим і м. Севастополі);

3) Для новоствореного бізнесу (стартап) суб’єкт підприємництва повинен мати бізнес-план щодо реалізації інвестиційного проекту, на впровадження якого суб’єкт підприємництва залучає кредит від уповноваженого банку;

4) суб’єкт підприємництва разом з учасниками групи пов’язаних з ним контрагентів за останні три календарних роки не отримував державної допомоги, що перевищує суму, еквівалентну 200 тис. євро, визначену за офіційним валютним курсом, установленим Національним банком, що діяв на останній день фінансового року;

4-1) суб’єкт підприємництва разом з учасниками групи пов’язаних з ним контрагентів на період дії карантину, встановленого Кабінетом Міністрів України з метою запобігання поширенню на території України гострої респіраторної хвороби COVID-19, спричиненої коронавірусом SARS-CoV-2, та протягом шести місяців після його відміни не отримував державної допомоги, що перевищує суму, еквівалентну 400 тис. євро, визначену за офіційним валютним курсом, установленим Національним банком, що діяв на останній день фінансового року, для отримання державної підтримки для реалізації мети, визначеної пунктом 4 цього Порядку;

5) суб’єкт підприємництва не підпадає під обмеження щодо надання державної підтримки, визначені статтею 13 Закону України “Про розвиток та державну підтримку малого і середнього підприємництва в Україні”.

Для реалізації мети надання державної підтримки, визначеної підпунктом 3 пункту 4 цього Порядку, суб’єкт підприємництва також повинен відповідати таким критеріям:

забезпечення протягом строку отримання державної підтримки збереження не менш як 50 відсотків фонду оплати праці та 50 відсотків чисельності персоналу порівняно із станом на 1 березня 2020 р. (у разі наявності найманих працівників);

Для реалізації мети надання державної підтримки, визначеної підпунктом 4 пункту 4 цього Порядку, суб’єкт підприємництва також повинен бути сільськогосподарським товаровиробником у значенні, наведеному в Законі України «Про державну підтримку сільського господарства України».

У період воєнного стану обмеження суми державної підтримки, визначені підпунктами 4 та 4-1 цього пункту, не застосовуються.

У період воєнного стану та протягом 180 календарних днів після його припинення чи скасування умова, визначена абзацом третім підпункту 5 цього пункту, не застосовується.

8-1. Суб’єкт підприємництва, який є фізичною особою - підприємцем, річний дохід якої від будь-якої діяльності не перевищує 50 млн. гривень, належить до категорії діючого бізнесу та не є учасником групи пов’язаних з ним контрагентів, крім суб’єктів господарювання, зареєстрованих у формі фізичних осіб - підприємців, кількість яких не може перевищувати п’ять осіб, протягом усього строку отримання державної підтримки згідно з цим Порядком, а також відповідає критеріям, визначеним пунктом 8 цього Порядку, може отримувати фінансову державну підтримку згідно з цим Порядком за кредитом, отриманим в уповноваженому банку в національній валюті без застави майна (може бути забезпечений поручительством). Кредит такому суб’єкту підприємства надається на інвестиційні цілі, визначені підпунктом 1 пункту 12 цього Порядку, та/або фінансування оборотного капіталу.

- Відбір уповноважених банків для надання суб’єктам підприємництва державної підтримки здійснюється Фондом. Порядок відбору Фондом уповноважених банків для надання державної підтримки визначається внутрішніми процедурами Фонду.

10. Відповідність суб’єктів підприємництва критеріям, установленим пунктом 8 цього Порядку, визначається уповноваженими банками.

Уповноважені банки здійснюють відбір, оцінку кредитоспроможності та кредитування суб’єктів підприємництва відповідно до власних правил, процедур та банківських продуктів з урахуванням вимог, визначених цим Порядком.

Умови кредитування суб’єкта підприємництва з урахуванням вимог цього Порядку визначаються у кредитному договорі, що укладається суб’єктом підприємництва з уповноваженим банком.

11. Сума державної підтримки, що надається суб’єкту підприємництва з урахуванням групи пов’язаних з ним контрагентів відповідно до цього Порядку та за будь-якими іншими напрямами державної підтримки та/або допомоги (незалежно від її видів та джерел), сукупно не може перевищувати за будь-який трирічний період суму, еквівалентну 200 тис. євро, визначену за офіційним валютним курсом, установленим Національним банком, що діяв на останній день фінансового року.

Сума державної підтримки, що надається суб’єкту підприємництва з урахуванням групи пов’язаних з ним контрагентів для реалізації мети, визначеної пунктом 4 цього Порядку, та за будь-якими іншими напрямами державної підтримки та/або допомоги (незалежно від її видів та джерел) за тимчасовими заходами, спрямованими на підтримку економіки в умовах поширення гострої респіраторної хвороби COVID-19, спричиненої коронавірусом SARS-CoV-2, не може перевищувати суму, еквівалентну 400 тис. євро, визначену за офіційним валютним курсом, установленим Національним банком, що діяв на останній день фінансового року.

У період воєнного стану обмеження суми державної підтримки, визначені цим пунктом, не застосовуються.

12. Компенсація процентів надається суб’єктам підприємництва, які отримали в уповноваженому банку кредит у національній валюті. Кредити, за якими може бути надана державна підтримка, мають відповідати таким умовам:

1) для реалізації мети надання державної підтримки, визначеної підпунктами 1 та 2 пункту 4 цього Порядку, кредит може бути наданий на інвестиційні цілі, пов’язані із провадженням господарської діяльності суб’єктом підприємництва, а також на цілі, пов’язані із здійсненням уповноваженим банком рефінансування заборгованості суб’єкта підприємництва за кредитом (кредитами), наданим (наданими) банком (банками) України, а саме на:

придбання та/або модернізацію основних засобів суб’єктом підприємництва, за винятком придбання транспортних засобів (крім тих, що будуть використовуватися в комерційних та виробничих цілях);

придбання нежитлової нерухомості та/або земельних ділянок з метою провадження суб’єктом підприємництва господарської діяльності без права передачі такої нерухомості в платне або безоплатне користування третім особам;

здійснення будівництва, реконструкції, ремонту в приміщеннях, у яких суб’єкт підприємництва провадить основну господарську діяльність (крім офісних приміщень), які на праві власності або користування належать суб’єкту підприємництва;

придбання об’єктів права інтелектуальної власності, за договорами комерційної концесії (франчайзингу), пов’язаних із реалізацією суб’єктом підприємництва інвестиційного проекту;

фінансування оборотного капіталу, коли необхідність у такому оборотному капіталі є невід’ємною частиною витрат на інвестиційний проект, обсягом не більше ніж 25 відсотків вартості проекту, що фінансується за рахунок кредитних коштів;

2) для реалізації мети надання державної підтримки, визначеної підпунктами 2 та 5 пункту 4 цього Порядку, кредит може бути наданий на:

інвестиційні цілі, пов’язані із провадженням суб’єктом підприємництва господарської діяльності, а також на цілі, пов’язані із здійсненням уповноваженим банком рефінансування заборгованості суб’єкта підприємництва за кредитом (кредитами), наданим (наданими) банком (банками) України, на зазначені в цьому абзаці цілі;

фінансування оборотного капіталу суб’єкта підприємництва;

3) для реалізації мети надання державної підтримки, визначеної підпунктом 3 пункту 4 цього Порядку, кредит може бути наданий на рефінансування заборгованості суб’єкта підприємництва за кредитом (кредитами), наданим (наданими) банком (банками) України;

3-1–) для реалізації мети надання державної підтримки, визначеної підпунктом 4 пункту 4 цього Порядку, кредит може бути наданий в період до 31 травня 2022 р. суб’єкту підприємництва - сільськогосподарському товаровиробнику на придбання основних засобів та покриття будь-яких витрат, пов’язаних із провадженням сільськогосподарської діяльності в значенні Закону України “Про державну підтримку сільського господарства України”;

4) кредитні кошти (крім тих, що надаються на фінансування оборотного капіталу суб’єкта підприємництва або на рефінансування його заборгованості за кредитом) надаються шляхом їх перерахування уповноваженим банком на рахунок контрагента суб’єкта підприємництва, який для цілей реалізації відповідного інвестиційного проекту здійснює продаж, постачання товарів, надає послуги або виконує роботи;

5) максимальна сума кредиту (кредитів), що надається суб’єкту підприємництва разом з учасниками групи пов’язаних з ним контрагентів протягом строку, визначеного пунктом 5 цього Порядку, не перевищує 60 млн. гривень, крім кредиту, що надається суб’єкту підприємництва, визначеному пунктом 8-1 цього Порядку, який не перевищує 1 млн. гривень;

6) максимальний строк кредитування не перевищує:

п’ять років - на реалізацію інвестиційного проекту, а також на цілі, пов’язані із здійсненням уповноваженим банком рефінансування заборгованості суб’єкта підприємництва за кредитом (кредитами), наданим (наданими) банком (банками) України;

три роки - на фінансування оборотного капіталу;

шість місяців - на реалізацію мети надання державної підтримки, визначеної підпунктом 4 пункту 4 цього Порядку;

7) відстрочка платежу суб’єкта підприємництва щодо повернення кредиту або його частини та сплати процентів за кредитом не може становити більше дванадцяти місяців;

8) процентна ставка за кредитом суб’єкта підприємництва без урахування компенсації процентів (далі - базова процентна ставка) визначається за такою формулою:

- суб’єктів мікропідприємництва - не більше Індексу UIRD (три місяці) плюс сім процентних пунктів;

- суб’єктів малого підприємництва - не більше Індексу UIRD (три місяці) плюс шість процентних пунктів;

- суб’єктів середнього підприємництва - не більше Індексу UIRD (три місяці) плюс п’ять процентних пунктів;

- суб’єктів великого підприємництва - не більше Індексу UIRD (три місяці) плюс три процентних пункти;

для суб’єкта підприємництва, що належить до категорії новоствореного бізнесу (стартап), - не більше Індексу UIRD (три місяці) плюс сім процентних пунктів;

для кредитів, наданих з метою державної підтримки, визначеної підпунктом 3 пункту 4 цього Порядку, а саме для:

- суб’єктів мікропідприємництва - не більше Індексу UIRD (три місяці) плюс сім процентних пунктів;

- суб’єктів малого підприємництва - не більше Індексу UIRD (три місяці) плюс шість процентних пунктів;

- суб’єктів середнього підприємництва - не більше Індексу UIRD (три місяці) плюс п’ять процентних пунктів;

для кредитів суб’єктам підприємництва, визначеним пунктом 8-1 цього Порядку, - не більше Індексу UIRD (дванадцять місяців) плюс чотирнадцять процентних пунктів.

Індекс UIRD - український індекс ставок за депозитами фізичних осіб, що розраховується на основі номінальних ставок ринку депозитів фізичних осіб, які оголошуються банками України. Перегляд уповноваженим банком розміру базової процентної ставки за кредитом, наданим суб’єкту підприємництва, з урахуванням зміни зазначеного індексу здійснюється кожного календарного кварталу. Порядок перегляду розміру базової процентної ставки за кредитом, наданим суб’єкту підприємництва, та дата, станом на яку він проводиться, визначаються у кредитному договорі, укладеному між суб’єктом підприємництва та уповноваженим банком відповідно до його внутрішніх процедур. Перегляд базової процентної ставки за кредитами, наданими суб’єктам підприємництва, визначеним пунктом 8-1 цього Порядку, може здійснюватись уповноваженими банками на річній основі.

Уповноважений банк має право передбачити в кредитному договорі, укладеному із суб’єктом підприємництва, умову про застосування підвищеної (штрафної) процентної ставки за кредитом за невиконання суб’єктом підприємництва умов кредитного договору. Така підвищена (штрафна) процентна ставка за кредитом може бути встановлена уповноваженим банком виключно на період, протягом якого суб’єкт підприємництва порушив умови кредитного договору, та не може перевищувати максимального розміру базової процентної ставки більше ніж на п’ять процентних пунктів. Підвищена (штрафна) процентна ставка за кредитом суб’єкта підприємництва не може застосовуватися до вимог щодо приросту (збереження) робочих місць суб’єкта підприємництва, передбачених пунктом 13 цього Порядку.

У разі порушення суб’єктом підприємництва умов цього Порядку або встановлення уповноваженим банком та/або Фондом фактів подання суб’єктом підприємництва недостовірної, неправдивої інформації, що призвело до неправомірного надання суб’єкту підприємництва державної допомоги та/або використання суб’єктом підприємництва кредиту не за цільовим призначенням та/або ненадання суб'єктом підприємництва інформації, яка є необхідною для отримання державної підтримки відповідно до умов програми, затвердженої Фондом, суб’єкт підприємництва зобов’язаний самостійно забезпечити сплату процентної ставки, визначеної кредитним договором;

9) кредитний договір може передбачати обов’язок суб’єкта підприємництва сплатити одноразову комісію уповноваженому банку за надання кредиту в розмірі не більше ніж 0,75 відсотка суми наданого кредиту. Кредитний договір не може містити умов про сплату суб’єктом підприємництва уповноваженому банку інших комісій за надання та/або обслуговування кредиту, крім плати за отримання гарантії Фонду в розмірі не більше ніж 0,5 відсотка річних суми заборгованості суб’єкта підприємництва за кредитом, включеним до кредитного портфеля суб’єктів підприємництва, за яким Фондом надано гарантію, з урахуванням пункту 26 цього Порядку, плати за страхування ПрАТ “Експортно-кредитне агентство” фінансових ризиків за кредитним договором у розмірі страхового тарифу, передбаченого відповідним договором страхування, а також комісій, що покривають операційні витрати уповноваженого банку з обслуговування кредиту, які у сукупності за весь строк дії кредитного договору повинні становити не більше ніж 0,75 відсотка суми наданого кредиту. Кредитний договір за кредитом, включеним в установленому порядку до портфеля кредитів, часткове виконання боргових зобов’язань за якими забезпечується державними гарантіями на портфельній основі, може містити умови про сплату суб’єктом підприємництва уповноваженому банку плати за надання державної гарантії в розмірі 0,001 відсотка суми такої гарантії та сплату комісії на покриття витрат уповноваженого банку на обслуговування кредиту в розмірі не більше ніж 1 відсоток річних суми такого кредиту;

10) частка участі суб’єкта підприємництва власними коштами в реалізації інвестиційного проекту (крім здійснення рефінансування заборгованості суб’єкта підприємництва за кредитом, наданим на реалізацію інвестиційного проекту), за яким надається державна підтримка, повинна становити:

для суб’єкта підприємництва, що належить до категорії діючого бізнесу, - не менше 10 відсотків вартості інвестиційного проекту;

для суб’єкта підприємництва, що належить до категорії новоствореного бізнесу (стартап), - не менше 15 відсотків вартості інвестиційного проекту;

11) наданий суб'єкту підприємництва кредит не може бути забезпечений заставою майнових прав за договором банківського вкладу;

12) наданий суб’єкту підприємництва кредит, крім кредитів на ціль, визначену підпунктом 3 цього пункту, та кредитів, наданих суб’єктам підприємництва, визначеним пунктом 8-1 цього Порядку, може бути включений до портфеля кредитів, часткове виконання боргових зобов’язань за якими забезпечується державними гарантіями на портфельній основі.

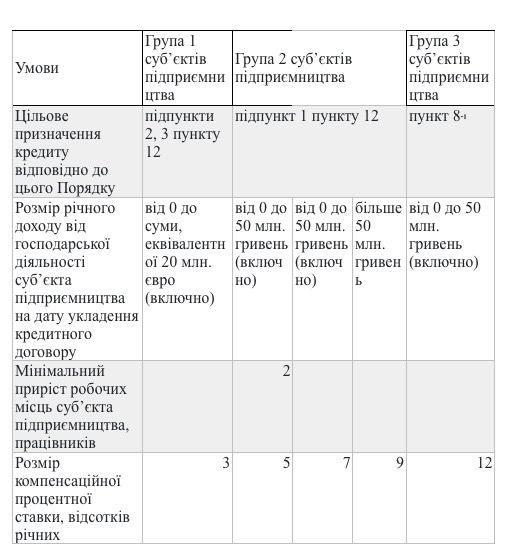

13. Компенсація процентів надається Фондом суб’єкту підприємництва з метою зниження його фактичних витрат на сплату базової процентної ставки:

до рівня 5 або 7, або 9 відсотків річних (далі - компенсаційна процентна ставка) - для реалізації мети надання державної підтримки, визначеної підпунктом 1 пункту 4 цього Порядку;

до рівня 0 відсотків річних - для реалізації мети надання державної підтримки, визначеної підпунктом 2 пункту 4 цього Порядку, - на період строку дії карантину, встановленого Кабінетом Міністрів України з метою запобігання поширенню гострої респіраторної хвороби COVID-19, спричиненої коронавірусом SARS-CoV-2, або обмежувальних заходів, пов’язаних з її поширенням, та протягом 90 днів з дня його (їх) відміни, а після їх скасування - до рівня 7 відсотків річних;

до рівня 0 відсотків річних - для реалізації мети надання державної підтримки, визначеної підпунктом 3 пункту 4 цього Порядку, - до 31 березня 2021 р., а після цієї дати - до рівня 3 відсотків річних;

до рівня 12 відсотків річних - для суб’єктів підприємництва, визначених пунктом 8-1 цього Порядку;

до рівня 0 відсотків річних - для реалізації мети надання державної підтримки, визначеної підпунктом 4 пункту 4 цього Порядку, - протягом шести місяців, а після завершення цього періоду та до завершення строку кредитування - до рівня 5 відсотків річних;

до рівня 0 відсотків річних - для реалізації мети надання державної підтримки, визначеної підпунктом 5 пункту 4 цього Порядку, - протягом воєнного стану та протягом одного місяця після його припинення чи скасування, а після завершення цього періоду та до завершення строку кредитування - до рівня 5 відсотків річних.

Для реалізації мети надання державної підтримки, визначеної підпунктом 4 пункту 4 цього Порядку, розмір компенсаційної процентної ставки за наданим суб’єкту підприємництва - сільськогосподарському товаровиробнику кредитом, який підлягає сплаті ним за рахунок власних коштів, становить 0 відсотків річних на період воєнного стану, а у разі припинення чи скасування воєнного стану - до завершення строку кредитування.

Розмір компенсаційної процентної ставки за наданим суб’єкту підприємництва кредитом, який підлягає сплаті ним за рахунок власних коштів, визначається з урахуванням дотримання суб’єктом підприємництва таких умов:

Уповноважений банк проводить аналіз приросту робочих місць суб’єкта підприємництва лише групи 2 (зміни середньої чисельності працівників суб’єкта підприємництва) кожного календарного кварталу протягом усього строку кредитування суб’єкта підприємництва, на який йому надається державна підтримка, і у разі його зменшення/збільшення здійснює відповідне коригування компенсаційної процентної ставки. Розмір річного доходу від господарської діяльності суб’єкта підприємництва визначається за останні чотири звітні календарні квартали для суб’єктів підприємництва, що подають квартальну звітність, або за останній звітний рік - для суб’єктів підприємництва, що подають річну звітність. Розрахунок зазначеного показника здійснюється на підставі даних офіційної фінансової звітності за звітний період, що передує даті отримання кредиту. Якщо суб’єкт підприємництва входить до складу групи пов’язаних з ним контрагентів, розмір річного доходу такого суб’єкта підприємництва від провадження господарської діяльності розраховується сумарно з урахуванням доходу, отриманого іншими учасниками групи пов’язаних з ним контрагентів.

Під час аналізу приросту робочих місць суб’єкта підприємництва уповноважений банк зобов'язаний враховувати зміни середньої чисельності працівників за попередній звітний календарний квартал у інших учасників групи пов’язаних контрагентів.

На підставі проведеного аналізу уповноважений банк відповідно до умов кредитного договору переглядає розмір компенсаційної процентної ставки на наступний звітний календарний квартал. Результати такого аналізу уповноважений банк надає Фонду в рамках квартальної звітності за формою, встановленою Фондом.

На період воєнного стану положення цього пункту щодо приросту (збереження) робочих місць суб’єкта підприємництва та проведення відповідного аналізу можуть не застосовуватися у разі неможливості надання суб’єктом підприємництва відповідної інформації.

Умови застосування розміру компенсаційної процентної ставки за кредитом, наданим суб’єкту підприємництва, визначаються кредитним договором з урахуванням таких вимог:

для суб’єкта підприємництва групи 2 з розміром річного доходу від нуля до 50 млн. гривень (включно) на дату укладення кредитного договору компенсаційна процентна ставка встановлюється на рівні 7 відсотків річних.

У разі виконання суб’єктом підприємництва вимоги щодо приросту нових робочих місць (збільшення середньої чисельності працівників суб’єкта підприємництва), зокрема створення не менше двох нових робочих місць протягом періоду, що завершується першим повним календарним кварталом кредитування суб’єкта підприємництва, компенсаційна процентна ставка знижується до рівня 5 відсотків річних та застосовується в наступному календарному кварталі. У подальшому протягом строку кредитування за умови збереження суб’єктом підприємництва робочих місць на рівні звітного (попереднього) календарного кварталу або створення нових робочих місць компенсаційна процентна ставка залишається на рівні 5 відсотків річних. У разі зменшення фактичної кількості робочих місць на останній день місяця звітного (попереднього) календарного кварталу компенсаційна процентна ставка за кредитом, наданим суб’єкту підприємництва, на наступний календарний квартал збільшується на 1 процентний пункт за кожного штатного працівника, який був скорочений/звільнений протягом звітного (попереднього) календарного кварталу (збільшення процентної ставки не застосовується за умови, якщо після скорочення/звільнення працівника (працівників) суб’єктом підприємництва його середня чисельність працівників становить на рівні не менше зафіксованого уповноваженим банком за результатами періоду, що завершився першим повним календарним кварталом кредитування, з урахуванням двох нових робочих місць, створених протягом зазначеного періоду), але в будь-якому випадку розмір компенсаційної процентної ставки за кредитом, наданим суб’єкту підприємництва, не може бути вище 7 відсотків річних.

для суб’єктів підприємництва групи 2 з розміром річного доходу більше 50 млн. гривень на дату укладення кредитного договору компенсаційна процентна ставка встановлюється на рівні 9 відсотків річних;

для суб’єктів підприємництва групи 2, до яких застосовується компенсаційна процентна ставка 7 або 9 відсотків річних, протягом строку кредитування компенсаційна процентна ставка зменшується або збільшується за результатами щоквартального перегляду уповноваженим банком на 0,5 процентного пункта за кожне створене/скорочене суб’єктом підприємництва нове робоче місце (збільшення/зменшення фактичної кількості робочих місць суб’єктом підприємництва на дату останнього дня місяця звітного (попереднього) календарного кварталу порівняно з датою укладення кредитного договору), але в будь-якому разі розмір компенсаційної процентної ставки за кредитом, наданим суб’єкту підприємництва, не може бути нижче 5 відсотків річних та не може бути вище 7 або 9 відсотків річних відповідно.

Суб’єкт підприємництва сплачує відповідний розмір компенсаційної процентної ставки за кредитом щомісяця.

У період воєнного стану та протягом 180 календарних днів після його припинення чи скасування вимоги щодо приросту нових робочих місць, збереження робочих місць та вимоги щодо аналізу та подання відповідної звітності суб’єктом підприємництва не застосовуються.

14. Компенсація процентів за кредитом, наданим суб’єкту підприємництва, здійснюється Фондом щомісяця. Сума компенсації процентів, що підлягає сплаті, розраховується як різниця між сумою нарахованих процентів за користування суб’єктом підприємництва кредитом протягом місяця із застосуванням базової процентної ставки та сумою нарахованих процентів за користування суб’єктом підприємництва кредитом протягом цього ж місяця із застосуванням компенсаційної процентної ставки, визначеної з урахуванням вимог пункту 13 цього Порядку.

15. Сплата Фондом компенсації процентів за кредитами, наданими суб’єктам підприємництва, здійснюється з використанням рахунків умовного зберігання (ескроу), відкритих Фондом.

Фонд з метою сплати суб’єктам підприємництва компенсації процентів за кредитами, наданими уповноваженим банком, відкриває рахунок умовного зберігання (ескроу) в такому уповноваженому банку.

Відкриття та обслуговування рахунка умовного зберігання (ескроу), відкритого Фондом, здійснюється уповноваженими банками на безоплатній основі.

Фонд перераховує кошти на рахунок умовного зберігання (ескроу), відкритий у відповідному уповноваженому банку, в сумі, погодженій Фондом, яка згідно з плановим (прогнозним) розрахунком уповноваженого банку необхідна для сплати компенсації процентів на користь відповідних суб’єктів підприємництва протягом піврічного періоду кредитування (далі - сума авансування). Перша сума авансування розраховується як прогнозна сума коштів, необхідних для сплати компенсації процентів за кредитами, які уповноважений банк планує надати суб’єкту підприємництва протягом піврічного періоду.

За умови вчасного та в повному обсязі виконання суб’єктом підприємництва зобов’язань за кредитним договором (крім прострочення в межах строку, зазначеного в пункті 21 цього Порядку) уповноважений банк щомісяця перераховує кошти компенсації процентів з рахунка умовного зберігання (ескроу) Фонду для подальшого зарахування таких коштів в рахунок часткового погашення нарахованих процентів за кредитом суб’єкта підприємництва відповідно до умов договору про співробітництво, укладеного між Фондом та уповноваженим банком, кредитного договору, укладеного уповноваженим банком із суб’єктом підприємництва, та договору рахунку умовного зберігання (ескроу), укладеного між Фондом і уповноваженим банком.

Поповнення рахунка умовного зберігання (ескроу), відкритого Фондом в уповноваженому банку, здійснюється Фондом на підставі заявки уповноваженого банку на таке поповнення рахунка умовного зберігання (ескроу), реєстру суб'єктів підприємництва, складеного за формою, встановленою Фондом, яким були сплачені компенсації процентів. Заявка на поповнення рахунка умовного зберігання (ескроу) складається за формою, встановленою Фондом, та подається до Фонду в порядку, передбаченому договором про співробітництво, укладеним між Фондом та уповноваженим банком.

Фонд протягом 10 робочих днів з дня отримання заявки на поповнення рахунка умовного зберігання (ескроу) розглядає та погоджує її на підставі наданих уповноваженим банком документів. У наданому уповноваженим банком реєстрі суб’єктів підприємництва зазначається інформація про кількість створених (приріст) таким суб’єктом підприємництва робочих місць, на підставі чого розраховується розмір компенсаційної процентної ставки за кредитом суб’єкта підприємництва на наступний період. Фонд перераховує необхідну суму поповнення на рахунок умовного зберігання (ескроу) Фонду, відкритого у відповідному уповноваженому банку, за умови попереднього отримання Фондом відповідних коштів з державного бюджету.

У разі коли сума авансування рахунку умовного зберігання (ескроу), відкритого Фондом в уповноваженому банку, за результатами звітного піврічного періоду використана уповноваженим банком менше ніж на 30 відсотків, Фонд має право здійснювати поповнення рахунку умовного зберігання (ескроу) в такому уповноваженому банку на наступний піврічний період в розмірі, меншому ніж зазначено у заявці уповноваженого банку.

16. Для отримання державної підтримки за кредитом суб’єкт підприємництва подає уповноваженому банку заявку на отримання кредиту, інформацію про групу пов’язаних з ним контрагентів та про отримання (неотримання) ним та членами групи пов’язаних з ним контрагентів будь-якої державної допомоги та/або підтримки за період з 2 серпня 2017 р. за формою, встановленою Фондом, та інші документи/інформацію відповідно до внутрішніх процедур та правил уповноваженого банку з урахуванням вимог до переліку інформації та форм документів, установлених Фондом.

17. Суб’єкт підприємництва набуває право на отримання компенсації процентів у разі прийняття уповноваженим банком рішення щодо надання кредиту такому суб’єкту підприємництва та надання Фонду інформації щодо такого суб’єкта підприємництва.

18. Уповноважений банк відповідно до власних внутрішніх процедур проводить перевірку використання суб’єктом підприємництва кредиту за цільовим призначенням.

Протягом усього строку кредитування суб’єкта підприємництва уповноважений банк здійснює моніторинг ефективності реалізації інвестиційного проекту. Моніторинг здійснюється уповноваженим банком відповідно до його внутрішніх процедур та правил з урахуванням вимог, установлених Фондом, але в будь-якому разі такий моніторинг повинен здійснюватися не рідше ніж один раз на квартал. Фонд контролює регулярність здійснення уповноваженим банком зазначеного моніторингу. Фонд має право здійснювати в порядку, передбаченому Фондом, вибіркову перевірку суб’єктів підприємництва та наданих їм кредитів на відповідність критеріям та іншим умовам Порядку.

Для кредитів суб’єктів підприємництва, визначених пунктом 8-1 цього Порядку, моніторинг цільового використання коштів кредиту та відповідності критеріям, визначеним пунктом 8 цього Порядку, може здійснюватись уповноваженим банком на річній основі за результатами календарного року.

19. Уповноважений банк має враховувати суму компенсації процентів, що надається суб’єкту підприємництва, під час розрахунку показника обслуговування боргу суб’єкта підприємництва за кредитом суб’єкта підприємництва.

20. Уповноважений банк у разі невчасного перерахування Фондом на його рахунок умовного зберігання (ескроу) суми авансування має забезпечити безперервність кредитування суб’єкта підприємництва із застосуванням компенсаційної процентної ставки.

Неможливість здійснення уповноваженим банком перерахування коштів для компенсації процентної ставки за кредитом суб’єкту підприємництва у зв’язку з відсутністю на рахунку умовного зберігання (ескроу) Фонду в уповноваженому банку необхідної суми коштів протягом не більше шести місяців підряд не має бути підставою для уповноваженого банку визнати таку заборгованість суб’єкта підприємництва із сплати процентів за кредитним договором простроченою.

21. Надання Фондом державної підтримки суб’єкту підприємництва шляхом часткової компенсації процентів призупиняється у разі порушення суб’єктом підприємництва більше ніж на 15 календарних днів зобов’язання за кредитним договором щодо своєчасного повернення кредиту (частини кредиту) та/або щодо своєчасної сплати суб’єктом підприємництва частини нарахованих процентів за кредитом у розмірі компенсаційної процентної ставки. Сплата компенсації процентів відновлюється у разі погашення суб’єктом підприємництва заборгованості за кредитним договором або здійснення уповноваженим банком та суб’єктом підприємництва реструктуризації простроченої ним заборгованості за кредитним договором. За період призупинення надання державної підтримки суб’єкту підприємництва шляхом сплати компенсації процентів відповідна компенсація процентів не сплачується та державна підтримка за цей період не надається.

22. Відповідальність за недостовірність інформації, поданої до уповноваженого банку для отримання державної підтримки, несе суб’єкт підприємництва.

23. Надання Фондом державної підтримки суб’єкту підприємництва припиняється з дати виявлення уповноваженим банком та/або Фондом будь-якого з фактів:

сукупна сума отриманої суб’єктом підприємництва разом з учасниками групи пов’язаних з ним контрагентів державної допомоги та/або підтримки за будь-якими її напрямами, крім тимчасових заходів, спрямованих на підтримку економіки в умовах поширення гострої респіраторної хвороби COVID-19, спричиненої коронавірусом SARS-CoV-2, протягом будь-якого трирічного періоду дорівнює або перевищує суму, еквівалентну 200 тис. євро, визначену за офіційним валютним курсом, установленим Національним банком, що діяв на останній день фінансового року;

сукупна сума отриманої суб’єктом підприємництва разом з учасниками групи пов’язаних з ним контрагентів державної допомоги та/або підтримки за будь-якими її напрямами та за тимчасовими заходами, спрямованими на підтримку економіки в умовах поширення гострої респіраторної хвороби COVID-19, спричиненої коронавірусом SARS-CoV-2, перевищує суму, еквівалентну 400 тис. євро, визначену за офіційним валютним курсом, установленим Національним банком, що діяв на останній день фінансового року;

суб’єкт підприємництва підпадає під обмеження щодо надання державної підтримки, визначені статтею 13 Закону України “Про розвиток та державну підтримку малого і середнього підприємництва в Україні”.

У період воєнного стану обмеження суми державної підтримки, визначені абзацами другим та третім цього пункту, не застосовуються. У період воєнного стану виявлення будь-якого з фактів, передбачених абзацами другим та третім цього пункту, не є підставою припинення надання Фондом державної підтримки суб’єкту підприємництва.

24. Надання Фондом державної підтримки суб’єкту підприємництва, передбаченої підпунктом 2 пункту 7 цього Порядку, здійснюється у поєднанні з наданням державної підтримки, передбаченої підпунктом 1 пункту 7 цього Порядку, у вигляді безвідкличної та безумовної гарантії Фонду, наданої уповноваженому банку (далі - гарантія), в порядку, затвердженому Фондом, крім кредитів на ціль, визначену підпунктом 3 пункту 12 цього Порядку та кредитів суб’єктам підприємництва, визначеним пунктом 8-1 цього Порядку, та крім кредитів, включених уповноваженими банками до портфелів кредитів позичальників, часткове виконання боргових зобов’язань за якими забезпечується державними гарантіями на портфельній основі.

25. За надання гарантії уповноважений банк сплачує Фонду комісію в розмірі 0,5 відсотка річних від суми гарантованого Фондом кредитного портфеля суб’єктів підприємництва уповноваженого банку.

26. За кредитом, наданим суб’єкту підприємництва та включеним уповноваженим банком до кредитного портфеля суб’єктів підприємництва, за яким Фондом надано гарантію, Фонд надає гарантію в розмірі:

50 відсотків основної суми заборгованості за кредитом суб’єкта підприємництва, що належить до категорії діючого бізнесу;

80 відсотків основної суми заборгованості за кредитом суб’єкта підприємництва, що належить до категорії новоствореного бізнесу (стартап) та/або за кредитом, наданим для реалізації мети надання державної підтримки, визначеної підпунктом 2 пункту 4 цього Порядку.

При цьому максимальний рівень виплат, який Фонд може здійснити на користь уповноваженого банку за гарантією, не може перевищувати 50 відсотків загальної гарантованої суми за всіма кредитами суб’єкта підприємництва, що були включені до пулу кредитних договорів суб’єкта підприємництва, за якими надана гарантія Фонду.

27. Сплата коштів за гарантією в разі настання гарантійного випадку здійснюється Фондом на щоквартальній основі в порядку, передбаченому відповідним договором, укладеним уповноваженим банком з Фондом.

28. Уповноважений банк здійснює за власний рахунок звернення стягнення на предмет забезпечення за кредитами суб’єкта підприємництва, за якими Фондом надано гарантію, та забезпечує реалізацію заставленого майна за кредитами суб’єкта підприємництва.

29. Кошти, отримані уповноваженим банком у задоволення своїх вимог як кредитора, зокрема від звернення стягнення на предмет забезпечення, добровільного погашення суб'єктом підприємництва заборгованості за кредитом, погашення заборгованості суб'єкта підприємництва за кредитом третьою особою, розподіляються між Фондом та уповноваженим банком у таких пропорціях:

1) за кредитом суб'єкта підприємництва, що належить до категорії діючого бізнесу (крім кредиту, наданого для реалізації мети надання державної підтримки, визначеної підпунктом 2 пункту 4 цього Порядку):

50 відсотків отриманої суми, але не більше суми коштів, сплаченої Фондом уповноваженому банку в межах суми наданої Фондом гарантії, уповноважений банк перераховує Фонду;

50 відсотків отриманої суми уповноважений банк зараховує в рахунок погашення (повного або часткового) заборгованості суб'єкта підприємництва за таким кредитом перед уповноваженим банком;

2) за кредитом суб'єкта підприємництва, що належить до категорії новоствореного бізнесу (стартап), та/або за кредитом, наданим для реалізації мети надання державної підтримки, визначеної підпунктом 2 пункту 4 цього Порядку:

80 відсотків отриманої суми, але не більше суми коштів, сплаченої Фондом уповноваженому банку в межах суми наданої Фондом гарантії, уповноважений банк перераховує Фонду;

20 відсотків отриманої суми уповноважений банк зараховує в рахунок погашення (повного або часткового) заборгованості суб'єкта підприємництва за таким кредитом перед уповноваженим банком.

30. Фонд визначає максимальну суму сплати за гарантією для кожного уповноваженого банку в межах максимального рівня виплат, який не може перевищувати 50 відсотків від гарантованого Фондом портфеля кредитів суб’єктів підприємництва. Максимальна сума сплати за гарантією Фонду, наданої уповноваженому банку, зазначається у відповідному договорі, що укладається між Фондом та уповноваженим банком.

32. Частка проблемних кредитів у кредитному портфелі суб’єктів підприємництва уповноваженого банку, за яким Фондом надана гарантія, не може перевищувати:

25 відсотків - за кредитним портфелем суб’єктів підприємництва, що належить до категорії діючого бізнесу;

35 відсотків - за кредитним портфелем суб’єктів підприємництва, що належить до категорії новоствореного бізнесу (стартап), та суб’єктів підприємництва, яким надані кредити на цілі, визначені підпунктом 2 пункту 12 цього Порядку.

Критерії віднесення простроченої заборгованості до категорії проблемної визначаються Фондом. У разі перевищення уповноваженим банком зазначеного рівня проблемної заборгованості Фонд має право призупинити співробітництво з уповноваженим банком до дати зменшення рівня такої проблемної заборгованості до критично допустимого - 25 або 35 відсотків (залежно від категорії бізнесу або мети надання державної підтримки).

33. Уповноважений банк несе відповідальність за недостовірність, поданої Фонду інформації щодо відповідності суб’єкта підприємництва вимогам цього Порядку у випадках, якщо Фондом буде доведено, що уповноважений банк володів достовірною інформацією або не доклав належних зусиль для отримання достовірної інформації на момент її подання до Фонду.

34. У разі суттєвого та сталого порушення уповноваженим банком критеріїв, визначених у додатку, та/або застосування до нього належних заходів впливу з боку органів регулювання та нагляду та/або невиконання уповноваженим банком своїх зобов’язань за договором про співробітництво, укладеним між Фондом та уповноваженим банком, Фонд має право: призупинити співробітництво з уповноваженим банком та виплату коштів державної підтримки через такий уповноважений банк для нових кредитів суб’єктам підприємництва до моменту усунення порушень; вимагати негайного перерахування уповноваженим банком грошових коштів державної підтримки (частини суми авансування), ненаданих на користь суб’єктів підприємництва, на визначений Фондом рахунок.

35. Суб’єкт підприємництва позбавляється права на отримання державної підтримки з дати виявлення уповноваженим банком та/або Фондом будь-якого факту:

надання суб’єктом підприємництва недостовірної або недійсної інформації, що призвело до виплати коштів державної підтримки на користь суб’єкта підприємництва, який не мав права на отримання такої державної підтримки;

нецільового використання суб’єктом підприємництва кредитних коштів, отриманих від уповноваженого банку;

визнання уповноваженим органом з питань державної допомоги державної підтримки, наданої Фондом на користь суб'єкта підприємництва, державною допомогою, недопустимою для конкуренції;

належності суб'єкта підприємництва до суб'єктів, які визначені статтею 13 Закону України “Про розвиток та державну підтримку малого і середнього підприємництва в Україні”.

У разі виявлення будь-якого із перелічених фактів суб’єкт підприємництва позбавляється права на отримання державної підтримки та зобов’язаний повернути Фонду таку незаконно отриману державну підтримку.

35-1. У разі виявлення уповноваженим банком та/або Фондом фактів або інформації, що суб’єкт підприємництва підпадає під обмеження щодо надання державної підтримки, визначені пунктом 8 частини першої статті 13 Закону України “Про розвиток та державну підтримку малого і середнього підприємництва в Україні”, які мають тимчасовий характер, надання державної підтримки суб’єкту підприємництва зупиняється з дати виявлення таких фактів або інформації до підтвердження того, що суб’єкт підприємництва більше не підпадає під такі обмеження та за умови відсутності підстав для позбавлення його права на отримання державної підтримки. Сплата компенсації процентів за кредитом суб’єкта підприємництва відновлюється з наступного календарного місяця за місяцем, у якому суб’єкт підприємництва перестав підпадати під встановлені обмеження.

36. Уповноважений банк зобов’язаний повернути Фонду кошти державної підтримки, що була надана уповноваженим банком на користь суб’єкта підприємництва з порушенням умов цього Порядку, зокрема подання уповноваженим банком Фонду недостовірної або неперевіреної інформації, внаслідок чого суб’єкт підприємництва, що фактично не відповідав цільовій групі та критеріям, визначеним цим Порядком, згідно з інформацією, наявною в уповноваженого банку станом на дату подання відповідної заявки, та отримав державну підтримку.

37. Повернення коштів державної підтримки уповноваженим банком або суб’єктом підприємництва внаслідок порушення вимог цього Порядку відбувається відповідно до вимог Фонду та законодавства.

Підписуйтесь на наш telegram-канал t.me/sudua, на Youtube Право ТВ, а також на нашу сторінку у Facebook та в Instagram, щоб бути в курсі найважливіших подій.