Клієнти, які планують переказувати гроші понад ліміт, зобов’язані надати документальне підтвердження доходів – банки підписали меморандум

Клієнти, які планують здійснювати перекази понад встановлений ліміт, зобов’язані будуть надати банку документальне підтвердження доходів під час встановлення ділових відносин чи планування здійснення переказів.

Як раніше повідомляла «Судово-юридична газета», 10 грудня Незалежна асоціація банків України, Асоціація українських банків, АТ «Ощадбанк», АТ «Райффайзен Банк», АТ КБ «ПриватБанк», АТ «УНІВЕРСАЛ БАНК» та інші підписали Меморандум про забезпечення прозорості функціонування ринку банківських платіжних послуг.

Підписанти посилаються на «відповідальність фінансового сектору для забезпечення інтеграції України до ЄС» і «забезпечення прозорості функціонування ринку банківських платіжних послуг, що має на меті приведення поточної практики роботи ринку під час встановлення ділових відносин та обслуговування клієнтів – фізичних осіб, фізичних осіб-підприємців до вимог законодавства ЄС».

Для досягнення мети надавачі платіжних послуг-учасники погоджуються на запровадження у своїй діяльності уніфікованої ринкової практики та підходів до:

- належної перевірки клієнтів на етапі встановлення ділових відносин;

- моніторингу фінансових операцій за рахунками клієнтів відповідно до наявної інформації про клієнта та фактично здійснюваних операцій;

- встановлення автоматизованих цілодобових анти-фрод правил;

- встановлення правил на здійснення фінансових операцій (надання продуктів / послуг) клієнтів відповідно до узгоджених підходів та процедур, які базуватимуться на ризик-орієнтованому підході;

- обміну інформацією між надавачами платіжних послуг-учасниками Меморандуму про клієнтів та їх діяльність, яка містить ознаки підозрілості, відповідно до вимог чинного законодавства та зокрема, але не виключно, чинних нормативно-правових актів, прийнятих на виконання вимог Закону «Про платіжні послуги», постанов Правління Нацбанку від 19.05.2020 №65 «Про затвердження Положення про здійснення банками фінансового моніторингу» (зі змінами), від 11.06.2018 №64 «Про затвердження Положення про організацію системи управління ризиками в банках України та банківських групах» (зі змінами), від 28.08.2001 №368 «Про затвердження Інструкції про порядок регулювання діяльності банків в Україні» (зі змінами) тощо.

Учасники меморандуму будуть вводити перевірку клієнтів під час встановлення/моніторингу ділових відносин, надання сервісу/продукту та проведення переказів для клієнтів – фізичних осіб, а також для клієнтів – фізичних осіб підприємців з диференціацією залежно від ризик-профілю клієнта та запланованого обігу коштів / фінансових операцій за рахунком.

Також будуть вживати заходи з мінімізації виявлених ризиків пропорційно до рівня ризику клієнта чи продукту чи каналу (обмеження окремих типів операцій / продуктів / каналів для окремих типів клієнтів).

Підходи до роботи з фізичними особами

Встановлення ділових відносин

Використовуючи власний ризик-орієнтований підхід, надавачі платіжних послуг-учасники Меморандуму будуть застосовувати диференційований набір заходів для належного вивчення клієнтів під час встановлення ділових відносин та моніторингу в процесі подальшого обслуговування:

- за результатами виявлення критерію або сукупності критеріїв, які вказують на «високий» ризик клієнта, застосовуються посилені заходи належної перевірки в кожному конкретному (окремому) випадку;

- за результатами виявлення критерію або сукупності критеріїв, які вказують на «низький» ризик клієнта, запроваджуються спрощені заходи належної перевірки (без документального підтвердження доходів), зокрема:

з плановим обігом (без урахування переказів клієнтів по власних рахунках в межах одного банку) за рахунками відповідно до лімітів та строків поетапної реалізації:

з 1.02.25 – в сумі до 150 тис. грн/міс.

з 1.06.25 – в сумі до 100 тис. грн/міс.

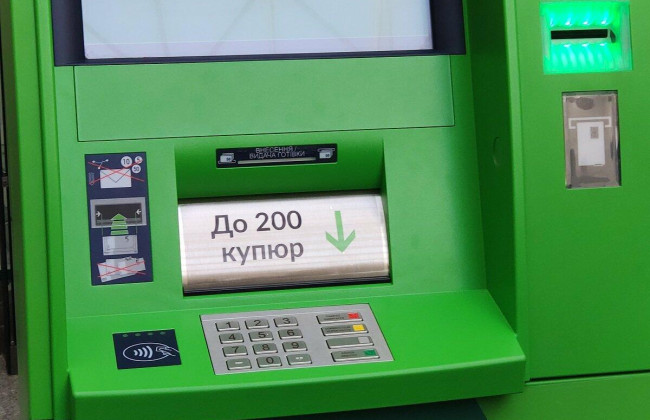

Перекази

Перекази в межах та за межі України з усіх рахунків фізичних осіб, відкритих у надавачів платіжних послуг-учасниках Меморандуму в національній та іноземній валютах, на рахунки будь-яких інших контрагентів будуть здійснюватися відтепер з урахуванням ризик-орієнтованого підходу.

Зокрема, учасники погодилися ввести обмеження на проведення операцій для клієнтів, крім клієнтів із підтвердженими джерелами доходів, зокрема, крім зарплатних клієнтів, інших клієнтів з підтвердженими доходами, а також, крім волонтерів, ідентифікованих надавачем платіжних послуг згідно з вимогами постанови Правління Нацбанку від 24.02.2022 №18 «Про роботу банківської системи в період запровадження воєнного стану» (зі змінами).

Якщо немає документального підтвердження доходів:

- для клієнтів «високого» рівня ризику встановлювати ліміт в сумі до 50 тис. грн/міс.;

- для клієнтів «середнього» та «низького» рівня ризику – відповідно до лімітів та строків поетапної реалізації:

з 1.02.25 – в сумі до 150 тис. грн/міс.;

з 1.06.25 – в сумі до 100 тис. грн/міс.

За наявності документально підтверджених доходів клієнта, що перевищують встановлений на дату ліміт, будуть здійснюватися перекази в межах підтвердженого доходу.

Крім того, клієнт під час обслуговування має право звернутися до надавача платіжних послуг із запитом для підвищення встановлено ліміту з обов’язковим наданням документального підтвердження коштів.

Що таке документальне підтвердження доходів

Упровадження спрощених заходів здійснюється кожним надавачем платіжних послуг самостійно відповідно до власної політики та застосування заходів, що здійснюються на основі ризик-орієнтованого підходу та є пропорційними виявленим ризикам, у тому числі шляхом упровадження відповідних сценаріїв та скоринг-моделей автоматичної оцінки ризик-профілю клієнтів.

Документальне підтвердження доходів передбачає, в тому числі, отримання документів / інформації в електронній формі, зокрема сформовані клієнтом довідки ОК5 та ОК7 або податкову декларацію, або зарплатні відомості, або підтвердження зарахувань від державних органів, підтверджені доходи членів родин (або податкова декларація, або зарплатні відомості, або підтвердження зарахувань від державних органів), підтвердження волонтерської діяльності або інші документи, що можуть підтвердити законність отриманих доходів.

Клієнти, які планують здійснювати перекази понад встановлений ліміт / місяць, зобов’язані надати документальне підтвердження доходів під час встановлення ділових відносин / планування здійснення переказів.

За наявності підтвердження доходів надавач платіжних послуг будуть встановлювати / відміняти ліміти на операції відповідно до фінансової спроможності таких Клієнтів, у тому числі через контроль сум надходжень на рахунки.

З метою забезпечення захисту коштів клієнтів та унеможливлення шахрайських операцій із рахунками клієнтів, у тому числі через «розібрані» мобільні застосунки, надавачі платіжних послуг запровадять автоматизовані цілодобові анти-фрод правила згідно з рекомендаціями Національного банку, приділяючи особливу увагу операціям, що здійснюються у нічний час (з 24:00 до 06:00). Це правило актуальне для всіх учасників платіжного ринку.

Надавачі платіжних послуг-учасники введуть обмеження на кількість рахунків, відкритих у одній валюті для одного клієнта, крім депозитних, кредитних рахунків та рахунків, відкритих для використання клієнтами програм державної підтримки (єВідновлення, Національний кешбек та інші), зокрема:

- поточні рахунки в одній валюті – не більше 3 рахунків для клієнтів без документально підтверджених джерел доходів.

Для більш ефективної побудови системи управління ризиками надавачі платіжних послуг наголошують на необхідності запровадження системних кроків та співпраці з Національним банком України та державними органами в частині:

- надання надавачам платіжних послуг доступу до офіційної інформації за допомогою онлайн-сервісу державних послуг Дія про дохід клієнта, про судові справи тощо;

- створення централізованого реєстру сумнівних клієнтів, зокрема з ознакою «фінансовий мул», як додаткове джерело інформації для вивчення клієнта під час встановлення / перегляду ділових відносин.

Підходи до роботи з фізичними особами-підприємцями та фізичними особами, які провадять незалежну професійну діяльність

Щодо клієнтів ФОП або ФО, які провадять незалежну професійну діяльність.

Надавачі платіжних послуг застосовують ризик-орієнтований підхід:

- для новостворених ФОП (до 6 місяців) із сумою річного доходу згідно з 1 групою оподаткування (високий ризик) запроваджують поглиблене вивчення його бізнес-діяльності під час встановлення ділових відносин (суть, масштаб та вид діяльності клієнта, вид послуг / продуктів, за якими клієнт звертається до банку, обсяг фінансових операцій, які планує проводити клієнт у банку протягом місяця тощо) та посилений моніторинг операцій за рахунком відповідно до суми середньомісячного доходу / місяць за 1 групою оподаткування;

- для ФОП на загальній системі оподаткування або спрощеній системі 2-3 групи – відбуватиметься вивчення клієнта відповідно до власного ризик- орієнтованого підходу.

Надавачі платіжних послуг під час моніторингу операцій за рахунком та в разі виявлення індикатора або сукупності індикаторів ризику (зокрема, але не виключно), а саме, якщо:

- спостерігається різке збільшення операцій за рахунком ФОП від різних контрагентів (ФО, ФОП);

- залишок за рахунком ФОП – «0» станом на початок та на кінець дня;

- спостерігається нетипове збільшення кількості вхідних операцій на поточний рахунок ФОП від фізичних осіб у день у два рази і більше, що не відповідає особливостям ведення бізнесу;

- спостерігається дроблення переказів, у тому числі круглими сумами від або на одного контрагента впродовж місяця (якщо інше не передбачено бізнес-моделлю бізнесу),

- вживає заходів відповідно до вимог постанови Правління Національного банку України від 19.05.2020 № 65 «Про затвердження Положення про здійснення банками фінансового моніторингу» (зі змінами).

Для фізичних осіб-підприємців як частини групи пов’язаних компаній

У своєму листі від 1.11.2024 № 25-0005/82615 Національний банк України визначив такі ознаки належності клієнтів до групи пов’язаних компаній (далі – Група), зокрема, але не виключно:

- спільна адреса місця перебування юридичної особи та ФОП;

- спільне місце реалізації товарів і послуг (адреса магазину, інтернет-сайту); юридична особа та/або ФОП мають спільних власників, представників, бухгалтерів, довірених осіб тощо;

- у ФОП зазвичай немає потрібних ресурсів для ведення діяльності, включаючи діяльність з юридичною особою;

- значні надходження на рахунки ФОП від юридичної особи або інших суб’єктів господарювання Групи;

- сплата юридичною особою послуг ФОП, вартість яких складно оцінити (оренда, маркетингові, інформаційні послуги, реклама тощо);

- надання юридичною особою фінансової допомоги ФОП;

- значний обсяг фінансових операцій за рахунками новоствореного ФОП; здійснення ФОП фінансових операцій протягом короткого періоду часу (два-три місяці) на загальну суму, що досягає граничного обсягу доходу на рік відповідно до обраної групи платників податків;

- використання одного платіжного термінала фінансової установи кількома суб’єктами господарювання.

З метою забезпечення належної оцінки ризиків під час обслуговування фізичних осіб-підприємців надавачі платіжних послуг застосовуватимуть практику об’єднання ФОПів та юридичних осіб у Групу відповідно до рекомендаційного листа Національного банку України.

Надавачі послуг зазначають, що реалізація дієвого механізму обміну інформацією між банками та державними установами (Державна служба фінансового моніторингу України, Міністерство юстиції України, ДПСУ) і контролю сплати податків у бюджет країни потребує більш поглибленого вивчення та розроблення відповідних заходів разом із Національним банком України та із профільними міністерствами.

Наступний етап (2025 рік) на шляху до реалізації принципів Меморандуму

Для впровадження більш ефективного та релевантного ризик-орієнтованого підходу щодо контролю продуктів та сервісів для клієнтів – фізичних осіб, а також для клієнтів – ФОП та фізичних осіб, які провадять незалежну професійну діяльність, з диференціацією залежно від ризик-профілю клієнта та його документально підтвердженого доходу для унеможливлення шахрайських операцій з рахунками клієнтів надавачі платіжних послуг-учасники Меморандуму:

- працюватимуть над можливістю інтеграцій для автоматичної перевірки підтвердження доходів клієнтів, зокрема, з централізованими базами державних органів відповідно до чинних положень нормативно-правових актів Національного банку України;

- максимально використовуватимуть можливості з обміну даними між надавачами платіжних послуг, зокрема із застосуванням централізованих реєстрів державних органів відповідно до чинних положень нормативно-правових актів Нацбанку;

- розроблятимуть нові, оновлюватимуть та автоматизуватимуть наявні антифрод-правила відповідно до нових трендів та рекомендацій Національного банку України.

Меморандум є відкритим для підписання всіх надавачів платіжних послуг країни, які підтримують задекларовані в ньому принципи.

Автор: Наталя Мамченко

Підписуйтесь на наш Telegram-канал t.me/sudua та на Google Новини SUD.UA, а також на наш VIBER, сторінку у Facebook та в Instagram, щоб бути в курсі найважливіших подій.